Voici ci-dessous les chiffres consolidés du mois d’octobre publiés pour le CSE APPLI, merci à Didier Moreau !

Effectifs

Dans le prolongement du mois de septembre, octobre est le second mois de transformation d’un nombre important de stagiaires, permettant d’afficher un nombre d’entrées important. On est donc logiquement sur un mois positif au niveau du solde de l’effectif.

Le nombre de sorties n’en reste pas moins à un niveau (trop) élevé notamment en raison d’un niveau de démissions soutenu.

Le nombre de licenciements et de ruptures conventionnelles reste contenu.

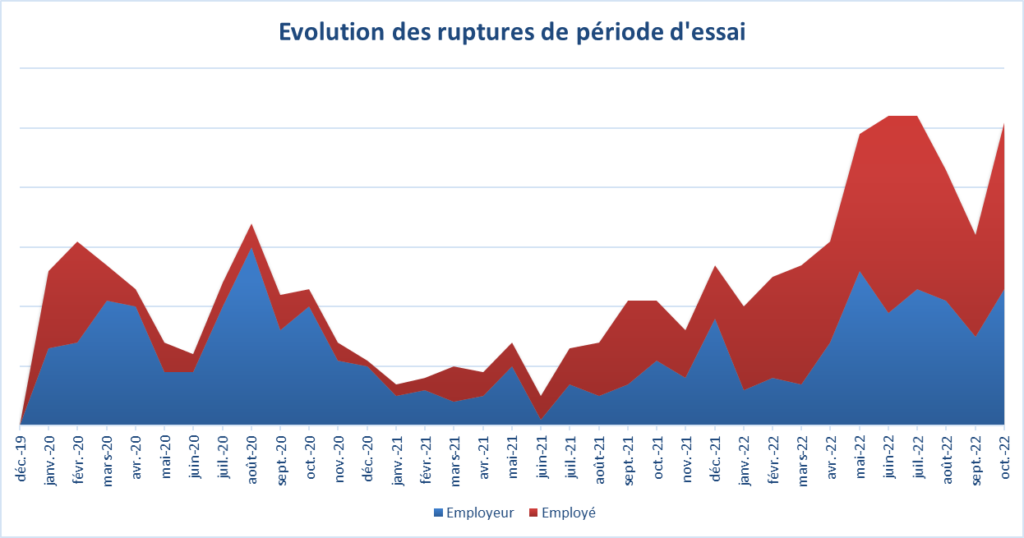

On est également reparti, comme sur les période mai à aout 2022, sur un rythme de fins de périodes d’essai dont un peu plus de la moitié est à l’initiative du salarié.

Il est intéressant de voir le changement de ce ratio (voir la partie rouge dans le graphique ci-dessous) entre les périodes de contraction du marché (mars 2020-mai 2021 avec les différents confinements) où les salariés ne rompent en général pas la période d’essai, et celles de grosses tension sur les ressources (début 2020 et depuis aout 2021) où ils le font au moins autant voire plus souvent que la direction.

A noter : avec les 8 nouveaux retraités du mois, on arrive au chiffre tout rond de 100 départs à la retraite chez appli depuis le 1er janvier 2022 😊

Point de vigilance sur le volet des CDDs : il doit y avoir un souci dans les chiffres transmis (je ne l’avais pas noté jusqu’ici) car on a au global beaucoup plus de fin de CDD que d’entrées CDD.

J’ai soulevé le point à la direction par mail, mais je ne pense pas avoir de réponse dès ce CSE.

Activité

Encore un très bon mois pour le chiffre d’affaires consolidé sur octobre 2022 presque 10% au-dessus du budget. Ce sont APPS et I&D qui tirent les chiffres, Sogeti étant juste aux objectif et FS seulement à 92% du budgété.

L’évolution des effectifs de appli post intégration des salariés transférés d’Altran en avril, a profité de manière différenciée dans les différentes entités.

C’est Sogeti qui croit le plus de mai à octobre avec +3,5%, devant I&D (+2,7%) et Apps (+2% environ). FS est à la traine avec un effectif CSS flat sur la période.

Les départs importants des ex Altran sur les premiers mois d’intégration freine la croissance attendue de l’entité.

On est désormais sur un delta important de salariés CSS entre le budgété et le réalisé.

Le nombre de salariés billable est un peu faiblard, ramenant le taux d’ARVE de Appli à son niveau de janvier.

Apps reste à un niveau d’ARVE raisonnable, I&D à un bon niveau, FS est faible et Sogeti en surveillance parce que très bas, surtout plombé par la partie Legacy.

Le niveau des intercontrats sur Sogeti a cru de manière importante en quelques mois pour atteindre en octobre un niveau inquiétant.

Au niveau des ventes, les signatures du mois sont toujours au RDV.

Bien que correct, le funnel accuse toutefois toujours le coup par rapport à l’an dernier, notamment sur APPS. Mais on a une divergence sur la source des données entre ce que nous analysons et ce qu’Arnaud Demesse analyse au quotidien (pour lui, on est mieux que l’an dernier). On doit avoir un atelier de travail entre nous avant la fin de l’année pour analyser les divergences et tendre vers un alignement des données pour janvier 2023.

L’analyse de la semaine 46 (mi novembre) confirme les difficultés de Sogeti et la mauvaise pente également de DCX.

La situation s’améliore un peu pour PER au niveau de l’ARVE, mais avec encore pas mal d’intermissions.

PBS, bien qu’à un niveau d’ARVE faible, n’a étonnamment que peu d’intermissions.

FSSBU s’en sort assez bien avec un ARVE correct et niveau d’intermissions assez stable.

AMS est au top au niveau ARVE et avec très peu d’inter-missions.